M&Aスキーム(手法)とは?種類・特徴・メリット・デメリットをわかりやすく解説

とは?種類・特徴・メリット・デメリットをわかりやすく解説.png)

M&Aを実行する場合のスキーム(手法)は様々な種類があります。

M&Aの目的を明確にしたうえで、対価の受け取り方や税負担等を勘案し、どの方法が最適か検討する必要があります。

今回は、スキームの種類、各スキームの特徴・メリット・デメリット等を解説します。

M&Aスキーム(手法)とは

M&Aにおけるスキームとは、M&A(会社や事業の売買や合併)を実行する際の手法を指します。

中堅・中小企業のM&Aにおいては、株式譲渡や事業譲渡を採用するケースが多いですが、その他、会社分割や株式交換、合併など、数多くのスキームがあります。

M&Aの目的や譲渡する対象、対価、税務メリットなどを勘案し、最適なスキームを選ぶ必要があります。

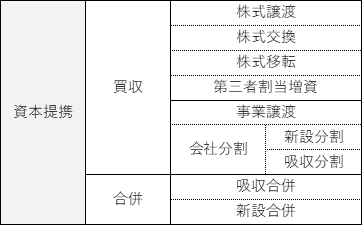

M&Aスキーム(手法)の種類一覧

一般的にM&Aスキーム(手法)には、上記のような種類があり一般的なM&Aは、「買収」と「合併」の2種類があります。

以下では、主なM&Aスキームとして、「株式譲渡」、「事業譲渡」、「会社分割」、「株式交換」、「合併」について、詳しく説明します。

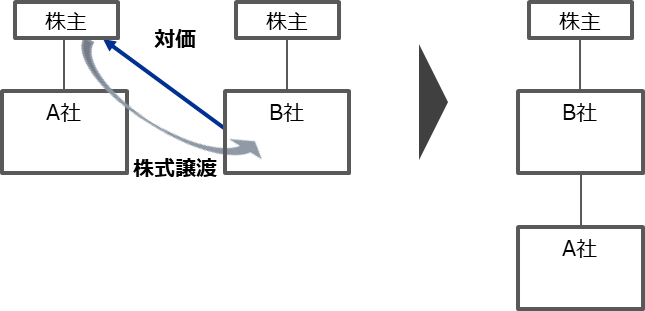

株式譲渡

株式譲渡とは、買い手が対象会社の株主が所有する株式を取得し、現金で対価を支払うことで経営権を獲得するスキームです。中堅・中小企業のM&Aでは、最もよく使われている手法で、買い手は100%の株式を取得するのが一般的です。

株式譲渡の場合、株主は変わりますが、権利義務はそのまま引き継がれることとなります。

株式譲渡とは、買い手が対象会社の株主が所有する株式を取得し、現金で対価を支払うことで経営権を獲得するスキームです。中堅・中小企業のM&Aでは、最もよく使われている手法で、買い手は100%の株式を取得するのが一般的です。

株式譲渡の場合、株主は変わりますが、権利義務はそのまま引き継がれることとなります。

株式譲渡のメリット・デメリット

株式譲渡を活用する場合のメリット・デメリットについて、売り手、買い手の立場から解説します。

売り手側のメリット・デメリット

メリット

- 他のスキームに比べ手続きが簡便である

- 売り手企業の株主は株式の譲渡益を獲得できる

- 株式の譲渡益に対する税負担が約20%と少ない

デメリット

- 株主全員の同意がなければ100%の株式譲渡ができない

上記のようなメリットから、事業承継型のM&Aを行う上では、最も使いやすいスキームと言えるでしょう。

株式譲渡の場合、特筆すべきデメリットはありませんが、M&Aに反対している株主がいる、株主が分散していて連絡が取れない株主がいるといった場合は、100%の株式譲渡が難しくなるため、注意が必要です。

買い手側のメリット・デメリット

メリット

- 手続きが簡便である

- 権利や義務を包括的に承継できるため、事業に与える影響が少ない

- 3分の2以上の株式を取得すれば、反対株主をスクイーズアウトにより排除することが可能

デメリット

- 株式取得の対価として現金が必要となる

- 簿外債務等の潜在的なリスクを引き継いでしまう可能性がある

株式譲渡では、対象会社をそのまま引き継ぐこととなるため、事業に与える影響が少なく、M&A後の事業運営がスムーズに進めやすいといえます。

その一方、潜在的なリスクも引き継ぐ可能性があるため、買い手側は、事前に企業調査(いわゆるデューデリジェンス)を行い、リスクが無いか確認し、ある場合はそのリスクの影響を検証したうえで、M&Aの実行を行うことが重要です。

株式譲渡における税務上の取り扱い

売り手が個人株主の場合は、株式の譲渡益に対し、所得税15%、住民税5%の計20%(復興特別所得税を含めると20.315%)が課税されます。

法人株主の場合は、株式の譲渡益は他の所得と合算され、法人税(法定実効税率約34%)が課税されます。

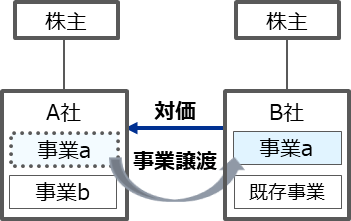

事業譲渡

事業譲渡とは、売り手企業の事業の一部または全部を他社に譲渡する手法で、譲渡対価は現金が一般的です。

事業譲渡の特徴は、会社全体を譲渡するのではなく、会社の特定の事業や、資産、負債、人材、契約などのうち、一部を選別して引き継ぐことができるという点です。

このように株式譲渡とは異なるメリットがあるため、中堅・中小企業のM&Aにおいて、株式譲渡の次によく使われるスキームです。

事業譲渡のメリット・デメリット

事業譲渡を活用する場合のメリット・デメリットについて、売り手、買い手の立場から解説します。

売り手側のメリット・デメリット

メリット

- 会社の経営権を残せる(会社が存続する)

- 残したい事業や資産を細かく選択できる

- 株主との関係性に問題がある場合でも、M&Aが可能

- 不採算事業の売却などにより、主力事業に注力することができる

- 売り手企業は現金対価を受け取り、譲渡益を獲得できる

デメリット

- 手続きが煩雑

- 債務の債権者や従業員に個別の承諾を得る必要がある

- 株式譲渡と比較すると税負担が高い

- 競業避止義務による制限がある

事業譲渡は、経営権を残し、一部の事業のみ譲渡できることが大きなメリットと言えます。

ただし、会社法の定めにより、当事者の別段の意思表示がない限り、同一市町村および隣接市町村において20年間、譲渡した事業と同一の事業を行うことができないという競業避止義務がある点には注意が必要です。

また、事業譲渡は経営者だけで進めることができず、従業員や取引先の承諾を得る必要があるため、時間や手間がかかるというデメリットもあります。

買い手側のメリット・デメリット

メリット

- 譲渡の対象とする事業や資産、負債を選択できる

- 簿外債務等の潜在的なリスクを避けられる

- 営業権(税務上ののれん)を計上できる場合、損金算入が可能(節税効果が得られる)

デメリット

- 手続きが煩雑

- 消費税、不動産取得税、登録免許税などの税負担がかかる

事業譲渡の場合、譲渡の対象となる事業を自由に選択できるため、不要な資産や負債、簿外債務等を引き継がずに済むということは、買い手側にとって大きなメリットです。

一方、対象事業に関わる許認可や権利義務などは個別承継となるため、譲渡後に再取得の手続きが必要となります。

従業員との契約についても、譲渡後に改めて契約をする必要があり、時間や手間がかかるというデメリットもあります。

事業譲渡における税務上の取り扱い

売り手側

事業譲渡の場合、一般的に、事業譲渡金額から譲渡対象の資産・負債の簿価を差し引いた譲渡益に法人税(法定実効税率約34%)がかかります。

また、売り手側は消費税を負担しませんが、買い手側から資産にかかる消費税を徴収し、税金を納める必要があります。

買い手側

事業譲渡は個別の資産の取得と同様に、課税対象資産に対して10%の消費税がかかります。

課税対象資産は、土地を除く有形固定資産、無形固定資産、棚卸資産、営業権です。

また、譲渡対象資産に不動産が含まれる場合は、不動産取得税と登録免許税が課税されます。

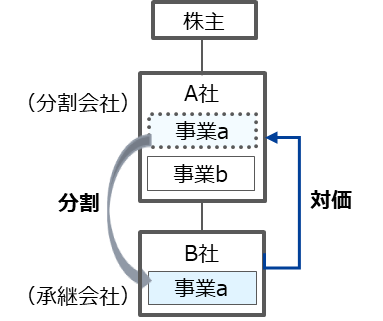

会社分割

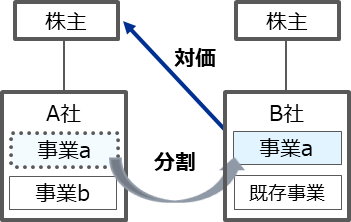

会社分割とは、会社を残したまま事業の一部または全部を他社に承継させる手法で、分割によって事業を切り出す会社を「分割会社」といい、事業の承継を受ける会社を「承継会社」といいます。

平成29年の税制改正により、会社分割を活用しやすくなったことから、近年の傾向として、会社分割の活用事例が増えています。

会社分割の種類

会社分割は、大きく「吸収分割」と「新設分割」の2種類に分けられます。

さらに、対価の受け取り方により、「分社型分割」と「分割型分割」の2種類に分けられます。

吸収分割

吸収分割とは、既存事業を、既存の他社に移転する分割方式をいいます。

新設分割

新設分割とは、既存事業を、新たに設立した会社に移転する分割方式をいいます。

分社型分割(物的分割)

会社分割の対価としての株式を分割会社が受け取る場合を「分社型分割」といい、これは物的分割に該当します。

分割型分割(人的分割)

会社分割の対価としての株式を分割会社の株主が受け取る場合を「分割型分割」といい、人的分割に該当します。

会社分割のメリット・デメリット

会社分割を活用する場合のメリット・デメリットについて、売り手、買い手の立場から解説します。

売り手側のメリット・デメリット

メリット

- 会社の事業ごとに切り離すことができ、組織のスリム化が可能

- 分割対価として買い手企業の株式を取得できる

デメリット

- 株主総会の特別決議が必要であるため、手続きに時間を要する

- 買い手企業が非上場会社の場合、対価の現金化が難しい

- 債権者保護手続きが必要

- 従業員について労働契約承継法に基づいて手続きをする必要がある

買い手側のメリット・デメリット

メリット

- 対価として新株を発行すればいいため、買収資金が不要

- 契約関係や許認可などを包括的に承継できる

デメリット

- 買い手企業が上場会社の場合は、1株当たり利益が減少し、株価が下落するリスクがある

- 簿外債務等の潜在的なリスクを引き継いでしまう可能性がある

- 株主総会の特別決議が必要であるため、手続きに時間を要する

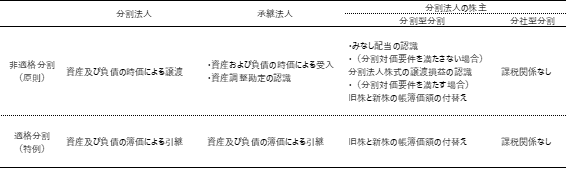

会社分割における税務上の取り扱い

会社分割は原則として、分割会社から承継会社へ時価で資産等が譲渡されたものとして扱われます。

そのため、分割会社では、譲渡損益を計上することとなり、譲渡益に法人税が課税されます。

一方、承継会社では基本的に課税は発生しません。

なお、適格分割の要件を満たすと、資産等を帳簿価額のまま引き継いだものとみなされ、譲渡益は発生しません。

■組織再編税制(適格要件)とは

組織再編税制とは、企業が会社分割、合併、株式交換等を行う際に適用される税制です。

組織再編税制では、一定の要件(適格要件)を満たす組織再編について、資産や負債等の移転を時価ではなく帳簿価額で行ったものとして扱い、課税が将来に繰り延べられます。

適格要件は、会社の支配関係等のパターンによって様々な要件があり、その要件を全て充足する必要があります。

主要な要件としては、組織再編の対価として、株式以外の資産が交付されないことを求める金銭等の不交付要件や、組織再編後も主要事業の継続が見込まれることとする事業継続要件、組織再編後も80%以上の従業員が引き続き業務に従事することが見込まれることとする従業者引継要件などがあります。

■分割型分割の場合

分割型分割の分割法人の株主は、分割対価のうち、利益積立金額からなる部分をみなし配当として認識し、分割資本金等の額からなる部分と分割法人株式の分割純資産対応帳簿価額との差額を株式の譲渡損益として認識することとなります。

ただし、適格分割に該当する場合は、みなし配当は発生しません。

【分割の課税関係】

株式交換

株式交換とは、完全子会社となる会社(対象会社)の発行済株式のすべてを完全親会社となる会社(買い手)の株式と交換することによって、対象会社を100%子会社とするスキームです。

株式交換は、1999年の商法改正により導入された制度で、買い手企業の株式を対価とするため、多額の資金がなくても、機動的に他社の買収をすることができるという特徴があります。

なお、2005年の会社法の改正により対価が柔軟化し、現金や完全親会社の発行する社債や新株予約権等を利用することもできるようになりました。

株式交換のメリット・デメリット

株式交換を活用する場合のメリット・デメリットについて、売り手、買い手の立場から解説します。

売り手側のメリット・デメリット

メリット

- 株式の売却利益が獲得できる

- 株式の持ち分比率により、買い手企業の経営に参画できる

売り手企業の株主は買い手企業の株式を取得できるため、株式売却による利益が見込めます。

ただし、株価が下落すると、受け取った対価の価値が目減りしてしまう可能性もあります。

デメリット

- 株主総会の特別決議が必要であるため、手続きに時間を要する

- 対価として受け取った株式の価格変動リスクがある

- 非公開株式の場合、現金化が困難

買い手側のメリット・デメリット

メリット

- 現金以外の対価でM&Aが実行でき、買収資金が不要

- 対象会社の100%子会社化が可能

- 対象会社が別法人として存続できる

株式譲渡によるM&Aでは、少数株主が多数いる、反対株主がいる、といった際にM&Aの実行が困難になるケースもあります。

一方、株式交換は、株主総会の特別決議により議決権の3分の2以上の同意が得られれば、少数株主を強制排除することが可能です。

個々の株主の判断によってM&Aの実現が左右されないという点は大きなメリットと言えます。

デメリット

- 株主総会の特別決議が必要であるため、手続きに時間を要する

- 不要な資産や簿外債務等を引き継いでしまう可能性がある

- 新株発行により株価が下落する可能性がある

株式交換における税務上の取り扱い

①完全親会社の税務

完全親会社は、完全子会社の株式を受け入れるだけのため、株式交換により課税関係は生じません。

②完全子会社の税務

完全子会社では、適格株式交換と非適格株式交換のどちらに該当するかによって取り扱いが異なります。

適格株式交換の場合、完全子会社の資産の評価替えは行われず、課税は生じませんが、非適格株式交換の場合は、完全子会社の資産のうち、時価評価資産*1について時価評価するため、時価評価損益は決算時に課税されることとなります。(但し、税務上の帳簿価額が1,000万円未満であれば、時価評価は不要です)

*1時価評価資産…固定資産、土地、金銭債権、有価証券、繰延資産等

③完全子会社の株主の税務

株式交換の対価が株式のみの場合、完全子会社株式を帳簿価額で譲渡したものとし、譲渡損益は発生しません。

対価として株式以外の資産が交付される場合は、完全子会社株式は時価で譲渡したものとして、譲渡損益が計上されます。

合併

合併は、複数の企業を1つに統合・再編する場合に用いる手法で、グループ企業の再編に用いられます。

合併には、吸収合併と新設合併の2種類あります。吸収合併とは、1つの会社(存続会社)が法人格を残し、他方の会社の法人格を消滅させ、消滅する会社の権利義務のすべてを存続会社に承継させるスキームです。

一方、新設合併とは、すべての法人格が消滅し、新たに設立する新会社に、消滅する会社の権利義務のすべてを承継させるスキームです。

なお、合併の実務上は、吸収合併を利用するケースがほとんどです。

合併のメリット・デメリット

合併を活用する場合のメリット・デメリットについて、売り手、買い手の立場から解説します

売り手側のメリット・デメリット

メリット

- 同業他社と合併することで競合が減る

- スケールメリットが得られる

- 組織をスリム化できる

デメリット

- 株式譲渡や事業譲渡と比べ手続きが煩雑

- 経営統合プロセス(PMI)の負担が大きい

買い手側のメリット・デメリット

メリット

- 現金以外の対価でM&Aが実行でき、買収資金が不要

- 統合のシナジー効果がスピーディーに発揮できる

吸収合併の場合は、消滅会社の権利義務すべてが包括的に存続会社に引き継がれ、雇用契約の巻き直しなどの手続きが不要です。

また、統合後も、株式譲渡のようにそれぞれが経営を続けるのではなく、1つの会社にまとまるため、統合を進めやすく、シナジー効果が発揮されやすい傾向があります。

デメリット

- 株式譲渡や事業譲渡と比べ手続きが煩雑

- 経営統合プロセス(PMI)の負担が大きい

- 株価の変動リスクがある

合併の対価として新株が発行されると、既存の株式の価値が希薄化し、株価が下落する可能性があります。

また、吸収合併の場合、投資家からネガティブなイメージを持たれることもあり、株価の下落要因となる場合もあるため、株価の動向に注意が必要です。

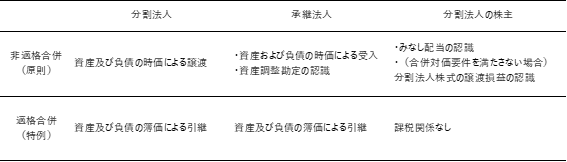

合併における税務上の取り扱い

合併は、会社分割の場合と同様に、原則として消滅会社から存続会社へ時価で資産等が譲渡されたものとして、譲渡益に法人税が課税されます。

この時価により譲渡する合併を非適格合併といいます。

非適格合併の場合、消滅会社の株主は時価で株式を譲渡し、合併新株などの交付を受けたものとみなされるため、みなし配当と譲渡損益が発生し、これらに課税されます。

ただし、適格合併の要件を満たすと、資産等を帳簿価額のまま引き継いだものとみなされ、譲渡益は発生しません。

【合併の課税関係】

M&Aスキーム(手法)を選ぶ際のポイント

上記の通り、多数あるM&Aスキームのなかから、自社のM&Aにおいて最適な手法を選ぶための主なポイントを4つ紹介します。

M&Aの対象、目的を明確にする

自社がM&Aを実施する対象や目的を明確にし、その目的に合ったスキームを選ぶことが大切です。

まずは、M&Aの対象を会社そのものとするのか、もしくは、一部の事業のみとするのかを明確にしましょう。

M&Aの対象が企業であれば、株式譲渡、会社分割、合併、提携など幅広い選択肢があります。

事業のみのM&Aであれば、事業譲渡または会社分割が考えられます。

また、M&Aのスキームによっては必要な権利義務を引き継げないことにも注意が必要です。

誰が対価を受け取り、課税されるのか、税負担も考慮する

前述の通り、スキームによって、対価を受け取るのが会社となる場合と株主となる場合があります。

また、税負担はM&Aそのものだけでなく、M&A成立後の会社の経営体制にも大きな影響があるため、事前に比較検討することをおすすめします。

必要な手続きの違い、スケジュールを考慮する

スキームによって必要となる手続きが異なります。

株式譲渡は比較的簡単な手続きでスピーディにできますが、その他のスキームではかなり時間を要する場合もあります。

スキーム検討の際は、いつまでにM&Aを実行する必要がある等、希望のスケジュールがある場合は事前に確認しましょう。

買い手側の投資額の検討

買い手側の投資額についても、実務において重要なポイントです。

例えば株式譲渡の場合、対象会社の資産・負債をすべて引き受けることになるため、対象会社に現預金や売上債権など、ネットキャッシュが多額にある場合、財務的に優良企業である一方、対象会社の価格=買い手企業の投資額は増えることとなります。

事業譲渡や会社分割の場合には「事業で必要な資産・負債のみ」を引き受けるため、買い手企業の投資額は株式譲渡比べると少額になる傾向にあります。

まとめ

本記事では、M&Aの代表的なスキームを紹介しました。

スキームはそれぞれ税務や必要になる手続きが異なります。

M&Aを成功させるためには、M&Aの目的、M&Aの対象となる企業・事業の内容、売り手企業と買い手企業の財務状況など総合的に勘案し、最も適したスキームの選定が重要です。

手続きが複雑なスキームも多いため、取引先や従業員への配慮を怠らず、スピーディに手続きを進める能力なども必要です。

M&Aを安心して進めるには、M&Aの経験豊富な専門家のサポートが不可欠といえるでしょう。

リガーレは経験豊富なメンバーが揃っており、お客様のご要望に寄り添いながら適格なサポートをさせていただきますので、M&Aをご検討の際は是非お気軽にご相談ください。

この記事の執筆

シニアアナリスト堀内槙

地方銀行を経てリガーレへ入社。M&Aチームのミドルバック業務およびデューデリジェンス業務に従事。